Eesti riigi eelarvepoliitika on pikka aega olnud konservatiivne. Valitsused on lähtunud tasakaalus eelarvepoliitikast: valitsussektori eelarve tulud ja kulud (sh investeeringud) on olnud enam-vähem tasakaalus. Konservatiivse eelarvepoliitika tulemusel on riigikassasse kogunenud finantsreservid ning võlakohustusi on võetud väikeses mahus, kirjutab rahandusministeeriumi riigikassa osakonna juhataja Merle Wilkinson ministeeriumi blogis.

Kui suur on riigikassa võlg valitsussektori koguvõlast?

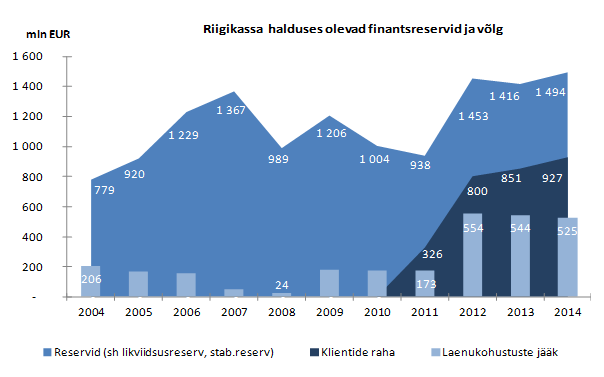

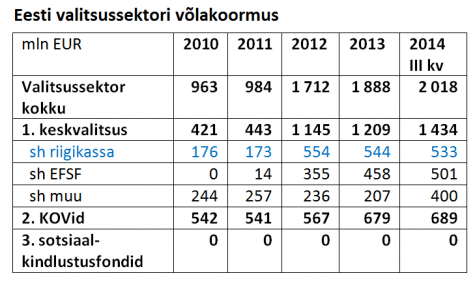

Statistikas tuuakse reeglina välja riikidevahelised võrdlused valitsussektori võlakoormuse kohta ning tihti arvatakse, et kogu valitsussektori võlgnevus on riigikassa võetud. Tõsi, enamikus riikides on riigikassa suurim valitsussektori laenuvõtja ning kohalike omavalitsuste, sihtasutuste ja avalik-õiguslike isikute võlgnevus moodustab väiksema osa kogu valitsussektori võlakoormusest. Allolevas tabelis on toodud ülevaade, kuidas jaguneb valitsussektori sisene võlakoorumus Eestis.

2014. aasta III kvartali lõpul moodustas riigi 2 miljardi euro suurusest valitsussektori võlakoormusest riigikassa laenuportfell 533 miljonit eurot ehk 26,4%.

Riigi võlakohustuste hulka arvestatakse ka riigigarantii EFSF-i emiteeritud võlakirjadele (2013. aastal 458 miljonit eurot, 38% kogu keskvalitsuse võlast). Reaalselt ei ole Eesti EFSF-i võlakohustuste katteks raha maksnud.

Mis on riigikassa?

Riigikassa on rahandusministeeriumi väike osakond, kus töötab 13 inimest.

Riigikassa hoolitseb igapäevaselt, et riigiasutuste kõik maksed saaksid korrektselt tehtud ja informatsioon maksude, riigilõivude, trahvide ja muude tulude laekumise kohta jõuaks sekunditega õige riigiasutuseni. Riigikassa teenindab kõiki riigiasutusi, 59 sihtasutust, töötukassat, haigekassat ja Eesti Väärtpaberikeskust.

Riigikassa juhib riigi rahavoogusid, paigutab likviidsus- ja stabiliseerimisreservi vahendeid ning võtab vajadusel riigile laenu või emiteerib võlakirju. Riigikassa hoiab silma peal ka riigi potentsiaalsetel kohustustel. Erandjuhtudel antakse laenu riigiettevõtetele ja kohalikele omavalitsustele või garanteeritakse nende võlakohustusi.

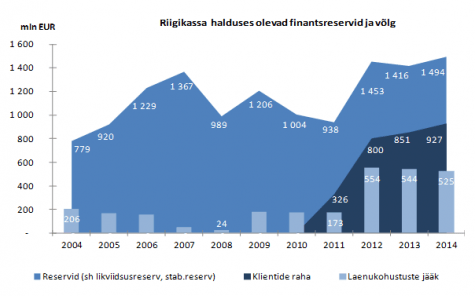

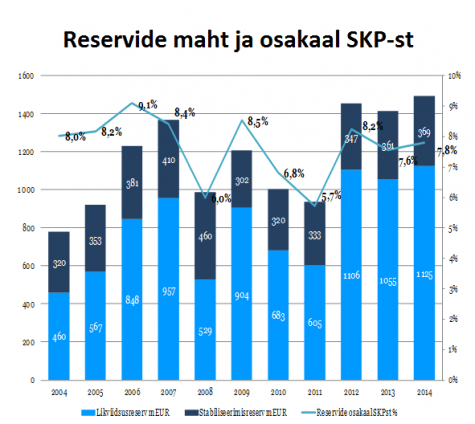

Graafikus on toodud riigikassa halduses olevate võlakohustuste ja finantsreservide, sh klientide –haigekassa, töötukassa, sihtasutuste – vahendite mahud aastalõpu seisuga viimase 10 aasta jooksul. Haigekassa ja töötukassa raha ühendati likviidsusreserviga alates detsembrist 2011 kuni juunini 2012. 2014. aasta lõpul ületasid riigikassa halduses olevad finantsreservid võlakohustusi 2,8 korda.

Kui palju on riigikassas raha?

Riigikassa haldab riigi kahte finantsreservi – likviidsus- ja stabiliseerimisreservi.

Likviidsusreservi kasutatakse riigi igapäevase rahavoo juhtimiseks ja selle maht muutub igapäevaselt. 2014. aasta lõpul oli riigi likviidsusreserv 1,12 miljardit eurot.

Stabiliseerimisreserv on finantsreserv kriisiolukordadeks. Näiteks finantskriisideks, eriolukordadeks ja üldmajanduslike riskide vähendamiseks. Seda kasutatakse väga harva. Viimati võeti reservist kasutusele 224 miljonit eurot 2009. aastal. Stabiliseerimisreservi maht oli 2014. aasta lõpul 369 miljonit eurot.

Riigikassa kaks portfellihaldurit haldavad mõlemat reservi ja välishaldurite teenust ei kasutata.

Miks ei võta riigikassa pikaajalisteks investeeringuteks laenu?

Riigi eelarvepoliitikast sõltub, kas riigile on vaja laenu võtta või mitte:

- Riigikogu võtab vastu iga-aastase riigieelarve, mis koosneb tuludest ja kuludest (sh investeeringutest) ning finantseerimistehingutest.

- Rahandusministeerium teeb riigieelarve põhjal rahavoo prognoosi, millest selgub, kas on vaja riigile laenu võtta või mitte.

Riigieelarve finantseerimist kavandatakse ühtse tervikuna, st sissetulekute (maksutulud, toetused, vara müük jm) arvel kaetakse väljaminekud (kulud, investeeringud jm). Rahavoo prognoosi alusel otsustab riigikassa, kas on vaja võlakohustusi võtta või mitte. Riigil ei ole otstarbekas investeeringute finantseerimiseks täiendavalt laenusummasid kasutusse võtta, kui riigieelarve koostamisel on arvestatud, et riigieelarve tulud ja toetused katavad nii kulusid kui ka investeeringuid.

2015. aasta riigieelarve ja 2015.–2018. aasta riigi eelarvestrateegia põhjal koostatud nelja-aastase rahavoo prognoosi kohaselt piisab riigi rahavoo juhtimiseks likviidsusreservist ning laenu võtmise vajadus puudub. Muidugi võib see muutuda, kui majandusarengu olukord erineb prognoositust või kui riigieelarve strateegias tehakse suuri muudatusi.

Riigi pikaajalise konservatiivse eelarvepoliitika tulemusel on riigikassas finantsreserve enam kui võlakohustusi. 2014. aasta lõpul oli riigikassa võlakohustuste portfell 525 miljonit eurot, samas kui finantsreservid ulatusid 1,5 miljardi euroni.

Riigikassa on europrojektide investeeringute kaasfinantseerimiseks võtnud 550 miljonit eurot pikaajalist laenu Euroopa Investeerimispangalt (EIB), kuid see laen võeti kasutusele alles siis, kui rahavoo juhtimise seisukohalt oli vaja riigi väljamaksete finantseerimiseks võõrvahendeid kaasata.

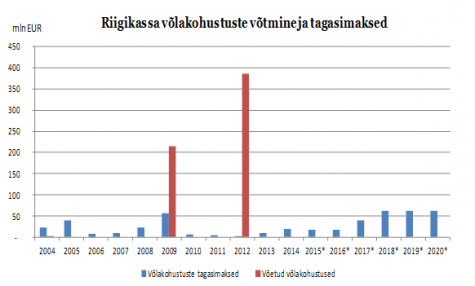

Graafikust on näha riigikassa võlakohustuste jääk, tagasi makstud ja võetud võlakohustuste summad aastate lõikes viimase 10 aasta jooksul ning prognoos aastani 2020.

Millest lähtub riigikassa riigile võlakohustuste võtmisel?

Riigi rahavoogude juhtimisel lähtutakse põhimõttest, et võlakohustusi võetakse siis, kui seda läheb vaja ning need makstakse tagasi niipea, kui seda on mõistlik teha. Juhul kui võtta igaks juhuks ennetavalt laenu või emiteerida võlakirju, kaasneks sellega riigile täiendav kulu, sest riigi makstavad laenuintressid on suurem kui vaba raha finantsturgudele paigutamiselt teenitav tulu.

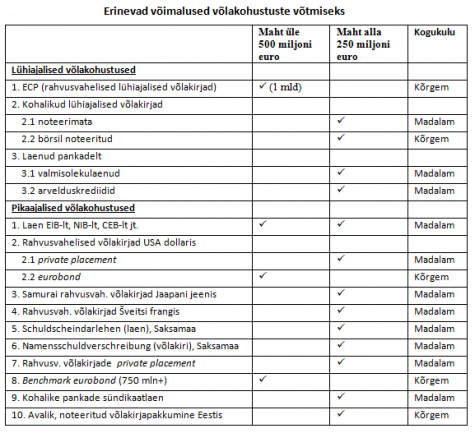

Kui riigi rahavoogude finantseerimiseks on vaja võõrvahendeid kaasata, kaalub riigikassa erinevaid võimalusi riigile võlakohustuste võtmiseks (vt ka järgmist küsimust). Võlakohustuste võtmise vormi valikul lähtutakse sellest, mis on rahavoo vajaduste (vajaminev laenumaht ja sobilikum tagasimaksete tähtajalisus), võla kogukulu (intressid, teenustasud, valuutariski maandamine) ja finantsriskide (refinantseerimisrisk ja intressirisk) seisukohalt optimaalne.

Millised on riigikassa erinevad võimalused võlakohustuste võtmiseks?

Võlakohustusi on võimalik võtta nii laenu kui ka võlakirjade vormis. Laenuandjateks on rahvusvahelised investeerimispangad – Euroopa Investeerimispank (EIB), Põhjamaade Investeerimispank (NIB) või kommertspangad. Võlakirju saab emiteerida nii kohalikele investoritele Eestis kui ka rahvusvahelistel finantsturgudel tunduvalt suuremale investorite ringile.

Arvestades riigieelarve madalat finantseerimisvajadust, on siiani olnud mõistlik kasutada soodsat pikaajalist laenu EIB-lt. Võrreldes võlakirjade emiteerimisega hoitakse kokku teenustasudelt registripidajatele, reitinguagentuuridele ja võlakirjaemissioonide korraldajatele. EIB laen on paindlike ja soodsate tingimustega: pikk laenu väljavõtuperiood ja kuni 25 aastane tagasimaksetähtaeg ning võlakirjadest soodsam kogukulu (intress ja teenustasud).

Enamik Euroopa riike kasutab võlaportfelli juhtimiseks võlakirju. Võlakirjade emiteerimine on praktiline suuremahuliste võlaportfellide juhtimiseks, kui võõrvahendeid on vaja kaasata suurtes mahtudes nii olemasolevate kohustuste refinantseerimiseks kui ka riigieelarve puudujäägi finantseerimiseks. Väikese finantseerimisvajadusega (aastas 50–500 miljonit eurot) riikidel on otstarbekam kasutada laene ja suunatud võlakirjaemissioone.

Euroopa Keskpanga hiljutine otsus osta eurotsooni võlakirju mõjub positiivselt võlakirjade emiteerimisele. Lisandunud on üks suur „osta ja hoia“ investor. Samas peab silmas pidama fakti, et keskpangad ostavad võlakirju vaid järelturult (riik ei saa keskpangale otse võlakirju müüa) ning kuni 25% ulatuses emissioonist. Riigikassa jälgib pidevalt võlakirjade emiteerimise võimalusi, kui need osutuvad laenudest soodsamaks.

Tabelis on toodud erinevad võimalused võlakohustuste võtmiseks, mille vahel riigikassa valib:

Mis laenulepinguid on riigikassa sõlminud?

Riigikassa võlakohustuste portfellis on kaks laenu – 524 miljoni euro suuruse jäägiga laen EIB-lt ja 800 000 euro suuruse jäägiga laen Maailmapangalt. Maailmapanga laen võeti kasutusse 2000. aastal ning EIB laen kahes osas 2009. ja 2012. aastal finantskriisi keskkonnas. Laenude keskmine intressimäär on 1% ja kaalutud keskmine tagasimakseperiood on 6 aastat.

Arvestades riigi rahaliikumise kõikumist ning kohustust tagada raha olemasolu riigi igapäevasteks väljamakseteks, on riigikassa sõlminud pankadega arvelduskrediidi- ja valmisolekulaenude lepinguid mahus 620 miljonit eurot. Samuti sõlmiti 2014. aasta detsembris EIB-ga uus, 200 miljoni euro suurune laenuleping perioodi 2014–2020 europrojektide kaasfinantseerimiseks.

Kas riigikassa on emiteerinud võlakirju?

Eesti riik on riigikassa kaudu emiteerinud võlakirju kahel korral. 1993. aastal mahus 300 miljonit krooni seoses Põhja-Eesti Aktsiapanga ja Balti Ühispanga ühendamise ja rekapitaliseerimise vajadusega. Need võlakirjad maksti tagasi aastaks 2004. Lisaks sellele emiteeris 2002. aastal Eesti riik rahvusvahelisi eurovõlakirju summas 100 miljonit eurot lunastustähtajaga 2007. aastal. Nende võlakirjade emiteerimise eesmärk oli refinantseerida juba võetud välislaene ning rahastada radarisüsteemide oste.

Merle Wilkinson, rahandusministeeriumi riigikassa osakonna juhataja